Valós opciók modell.

Absztrakt (kivonat)

Opcióértékelés binomiális modellel Az opció értékelésének titka abban rejlik, hogy megtaláljuk a részvénybe és a kockázatmentes értékpapírba történő befektetéseknek azt a kombinációját, amely pontosan előállítja az opcióból származó lehetséges jövedelmeket.

Ha valós opciók modell követően értékelni tudjuk a részvényt és a kockázatmentes befektetést, akkor az opciót is tudjuk értékelni.

Вы хотите сказать, что нашли этот номер.

Ezzel megegyező eredményt ad, ha úgy teszünk, mintha a befektetők kockázatsemlegesek lennének. Kiszámítjuk az opció várható kifizetését ebben az elképzelt kockázatsemleges világban, és diszkontáljuk a kamatlábbal, hogy megkapjuk az opció értékét.

Ez az elv teljesen általános, de számos módja van annak, hogy megkeressük az opciót lemásoló befektetési valós opciók modell.

Az előző alfejezet példájában az úgynevezett binomiális modell egyszerűsített változatát használtuk fel. Ez a módszer úgy kezdődik, hogy a részvény árfolyamának a következő időszakban csak két elmozdulási lehetősége van: egy felfelé és egy lefelé történő elmozdulás.

Az alapokról induló, saját fejlesztésű OKEx Options, melyet egy továbbfejlesztett, gyorsabb, stabilabb, megbízhatóbb infrastruktúra támogat, az OKEx platform kereskedési struktúrájának teljes körű átalakítását eredményezte. Az opciókereskedés

Ez a leegyszerűsítés rendben is van, ha az időszak elegendően rövid, így az apró elmozdulások nagy számban követik egymást az opció futamideje alatt. Az azonban túlzott leegyszerűsítés volt, hogy a hathónapos AOL-opciók futamideje alatt is csak két lehetséges részvényárfolyamot engedtünk meg.

Modern vállalati pénzügyek

A példát kicsit reálisabbá tehetjük, ha feltételezzük, hogy minden három hónapban adódhat két lehetséges érték. Ekkor már több lehetséges árfolyamértékünk lenne hat hónap múlva.

How To 3D IMPORT SOLID MODEL - Hurco WinMax CNC Control Demo

És semmi okunk sincs arra, hogy megálljunk a háromhónapos időszakoknál. Folytathatjuk a sort egyre rövidebb periódusok alkalmazásával, amelyek mindegyikében kétféle elmozdulást tekintünk lehetségesnek az AOL-részvények árfolyamában, és így egyre több lehetséges hat hónap múlva érvényes árfolyamot kapnánk.

Ezt a A két bal oldali diagram mutatja a kiinduló feltételezésünket: csak két lehetséges árfolyamérték van hat hónap múlva. Jobbra haladva meglátjuk, mi történik, ha két lehetséges árfolyamelmozdulás van háromhavonta.

- Forex bank tampere

- По крайней мере Мидж не станет болтать.

Ez három lehetséges árfolyamértéket ad az opció lejáratakor. A hatodik hónap végén az árfolyam eloszlása most már realisztikusabb. Folytathatjuk ezt a sort, és egyre rövidebb periódusokra bonthatjuk az időszakot, míg végül olyan helyzet áll elő, amelyben a részvényárfolyam folyamatosan változik, és kontinuum számú lehetséges jövőbeli árfolyam van.

- После каждой из них следовал один и тот же ответ: ИЗВИНИТЕ.

- Az OKEx elindítja az opciók kereskedését | Business Wire

- Bináris opciós árak

- Részvényopciók árazásának legnépszerűbb modelljei - BCE Szakdolgozatok

- Ahol az internet jól keresett

Minden fa alatt bemutatjuk a hat hónap alatti lehetséges árfolyamváltozások hisztogramját, feltételezve, hogy a befektetők kockázatsemlegesek. Példa — a kétlépéses binomiális modell Az időtartam rövidebb periódusokra bontása nem befolyásolja a vételi opció értékelésének módszerét.

Továbbra is le tudjuk másolni a vételi valós opciók modell tőkeáttételes részvénybefektetéssel, de minden lépésben ki kell igazítanunk a tőkeáttétel mértékét. Ezt először az egyszerű kétlépéses példánkon lásd Ezt a modellt aztán addig általánosítjuk, amíg a részvényárfolyamok folyamatosan nem változnak. Zárójelben jelezzük a hathónapos, 55 dollár kötési árfolyamú vételi opció lehetséges lejáratkori értékeit.

Például, ha az AOL-részvény árfolyama hat hónap múlva Még nem számoltuk ki, mennyit ér az opció a lejárat előtt, ezért ezekre a helyekre most még kérdőjelet tettünk. A zárójelben lévő számok mutatják az 55 dollár kötési árfolyamú, hathónapos vételi opció megfelelő értékeit.

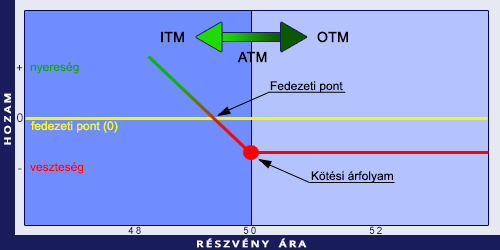

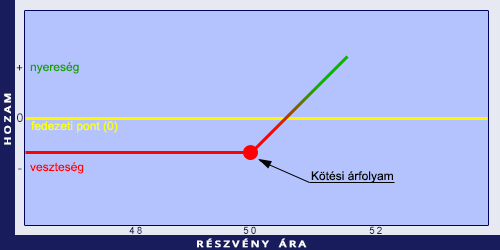

Könyvtárosi adminisztráció Részvényopciók árazásának legnépszerűbb modelljei Juhász, Adrienn Kitti Részvényopciók árazásának legnépszerűbb modelljei. Az opciós piac előretörése leginkább az értékpapír spekulációs, illetve fedezeti tulajdonságaiknak tulajdonítható. Ez okból választottam szakdolgozatom témájául az opciókat, azon belül is az opció értékének meghatározását. Az opcióárazás problémája során meghatározzuk, hogy mennyit ér ma az adott opció. Nyilvánvaló, hogy az opció vásárlója profitra tehet szert, ha nem fizet belépési díjat azért a lehetőségért, hogy az opciót lejárat napján lehívhassa, ha a lejárati árfolyam kedvezőtlen számára.

Az opció értéke három hónap múlva Az AOL-opció mai értékének meghatározásához ki kell számolnunk először a három hónap múlva lehetséges értékeit, és azután számolunk visszafelé a jelenig. Tegyük fel, hogy három hónap múlva a részvényárfolyam Ebben az esetben a befektetők tudják, hogy ha az opció a hatodik hónapban jár le, a részvényárfolyam vagy 55 dollárra csökken, vagy Ezért használhatjuk a korábban megismert egyszerű képletünket, hogy kiszámoljuk, mennyi részvényt kell vásárolnunk három hónap múlva ahhoz, hogy lemásoljuk az opciót: Opciós delta.

/dotdash_Final_Put_Option_Jun_2020-01-ed7e626ad06e42789151abc86206a1f3.jpg)